Code de parrainage Qapital uz7p83z6 vous offre un bonus d’inscription de 5 $.

À partir de janvier 2024, notre code de parrainage Qapital uz7p83z6 vous permettra de bénéficier d’un bonus de 5 $ pour télécharger l’application Qapital.

Qapital est une application gratuite qui vous aide à économiser de l’argent facilement et efficacement.

Au fil du temps, cela peut représenter une jolie somme d’argent !

Cliquez ici pour utiliser votre code de parrainage Qapital de 5 $ !

Qu’est-ce que Qapital ?

Qapital est une application mobile d’épargne gratuite qui vous aide à économiser de l’argent !

Et en fait, parmi toutes les applications bancaires que j’ai vues, elle semble être l’une des plus faciles à utiliser.

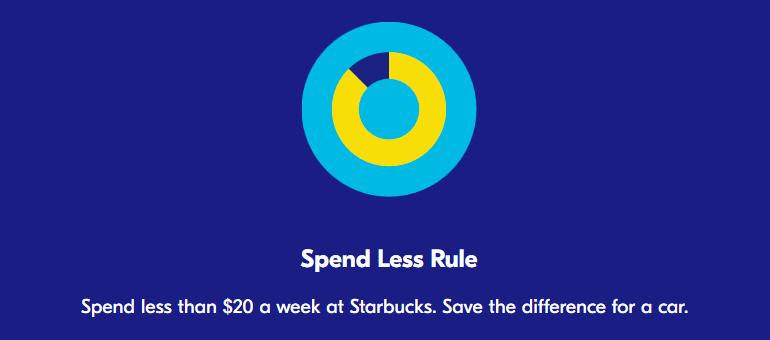

Ce qui est amusant avec Qapital, c’est que vous pouvez créer d’innombrables objectifs d’épargne et règles pour vous aider à atteindre vos rêves financiers plus rapidement.

Comment fonctionne l’application Qapital ?

Qapital est très simple.

Voici les étapes :

- Cliquez ici pour télécharger Qapital et obtenez votre bonus de 5 $ !

- Sélectionnez votre objectif bancaire.

- Économisez de l’argent et recevez un paiement !

C’est tout !

Cliquez ici pour utiliser votre code d’invitation Qapital de 5 $ !

Alors, devrais-je télécharger Qapital ?

Bien sûr que oui. C’est une application gratuite qui vous donne de l’argent. Qu’est-ce qu’il ne faut pas aimer ?